Para alcanzar el plan de dejar de vender vehículos de combustible para 2035, los países europeos ofrecen incentivos para los vehículos de nueva energía en dos direcciones: por un lado, incentivos fiscales o exenciones fiscales, y por otro lado, subsidios o financiación para instalaciones de apoyo en el extremo de compra o en el uso del vehículo. La Unión Europea, como organización central de la economía europea, ha introducido políticas para guiar el desarrollo de vehículos de nueva energía en cada uno de sus 27 estados miembros. Austria, Chipre, Francia, Grecia, Italia y otros países directamente en la compra del vínculo para dar subsidios en efectivo, Bélgica, Bulgaria, Dinamarca, Finlandia, Letonia, Eslovaquia, Suecia, siete países no proporcionan ninguna compra y uso de incentivos, pero sí proporcionan algunos incentivos fiscales.

Las siguientes son las políticas correspondientes para cada país:

Austria

1.Vehículos comerciales de cero emisiones. Desgravación del IVA, calculada en función del precio total del vehículo (incluido el 20% de IVA y el impuesto de contaminación): ≤ 40.000 euros deducción íntegra del IVA; precio total de compra de 40.000-80.000 euros, los primeros 40.000 euros sin IVA; > 80.000 euros, no disfrutan de los beneficios de la desgravación del IVA.

2. Los vehículos de cero emisiones para uso personal están exentos del impuesto de propiedad y del impuesto de contaminación.

3. El uso corporativo de vehículos de cero emisiones está exento del impuesto de propiedad y del impuesto de contaminación y disfruta de un descuento del 10%; los empleados corporativos que utilizan vehículos de cero emisiones de la empresa están exentos del pago de impuestos.

4. A finales de 2023, los usuarios individuales que adquieran un vehículo eléctrico puro con una autonomía ≥ 60 km y un precio total ≤ 60.000 euros podrán obtener un incentivo de 3.000 euros para los modelos eléctricos puros o de pila de combustible, y de 1.250 euros para los modelos híbridos enchufables o de autonomía extendida.

5. Los usuarios que adquieran antes de finales de 2023 podrán disfrutar de los siguientes servicios básicos: 600 euros en cables de carga inteligentes, 600 euros en puntos de carga de pared (viviendas individuales o dobles), 900 euros en puntos de carga de pared (zonas residenciales) y 1800 euros en pilones de carga de pared (dispositivos integrados para la gestión de la carga en viviendas unifamiliares). Estos tres últimos dependen principalmente del entorno residencial.

Bélgica

1. Los vehículos puramente eléctricos y de pila de combustible disfrutan del tipo impositivo más bajo (61,50 EUR) en Bruselas y Valonia, y los vehículos puramente eléctricos están exentos de impuestos en Flandes.

2. Los usuarios individuales de vehículos eléctricos puros y de pilas de combustible en Bruselas y Valonia disfrutan del tipo impositivo más bajo, de 85,27 euros al año; Valonia no aplica impuestos sobre la compra de los dos tipos de vehículos mencionados, y el impuesto sobre la electricidad se ha reducido del 21% al 6%.

3. Los compradores corporativos de Flandes y Valonia también pueden optar a los incentivos fiscales de Bruselas para vehículos puramente eléctricos y de pila de combustible.

4. Para los compradores corporativos, el nivel más alto de alivio se aplica a los modelos con emisiones de CO2 ≤ 50 g por kilómetro y potencia ≥ 50 Wh/kg en condiciones NEDC.

Bulgaria

1. Solo los vehículos eléctricos están exentos de impuestos

Croacia

1. Los vehículos eléctricos no están sujetos al impuesto al consumo ni a los impuestos ambientales especiales.

2. La compra de coches eléctricos puros subvenciona 9.291 euros, modelos híbridos enchufables 9.309 euros, solo una oportunidad de solicitud al año, cada coche debe usarse durante más de dos años.

Chipre

1. El uso personal de vehículos con emisiones de CO2 inferiores a 120 g por kilómetro está exento del impuesto.

2. La sustitución de vehículos con emisiones de CO2 inferiores a 50 g por kilómetro y con un coste no superior a 80.000 euros se puede subvencionar hasta 12.000 euros, hasta 19.000 euros para vehículos puramente eléctricos y también existe una subvención de 1.000 euros para el desguace de vehículos antiguos.

República Checa

1. Los vehículos eléctricos puros o los vehículos de pila de combustible que emiten menos de 50 g de dióxido de carbono por kilómetro están exentos del pago de tasas de matriculación y llevan placas de matrícula especiales.

2. Usuarios particulares: los vehículos eléctricos puros y los modelos híbridos están exentos del impuesto de circulación; los vehículos con emisiones de CO2 inferiores a 50 g por kilómetro están exentos del pago de peajes; y el período de depreciación de los equipos de carga de vehículos eléctricos se acorta de 10 a 5 años.

3. Reducción de impuestos del 0,5-1% para los modelos BEV y PHEV de uso privado de carácter corporativo, y reducción del impuesto de circulación para algunos modelos de vehículos de combustión sustitutivos.

Dinamarca

1. Los vehículos de cero emisiones están sujetos a un impuesto de matriculación del 40%, menos 165.000 DKK de impuesto de matriculación, y 900 DKK por kWh de capacidad de batería (hasta 45 kWh).

2. Vehículos de bajas emisiones (emisiones<50g co2km) are subject to a 55 per cent registration tax, less dkk 47,500 and 900 kwh of battery capacity (up maximum 45kwh).

3. Los usuarios particulares de vehículos de cero emisiones y de vehículos con emisiones de CO2 de hasta 58 g de CO2/km se benefician del tipo impositivo semestral más bajo de 370 DKK.

Finlandia

1. A partir del 1 de octubre de 2021, los turismos de cero emisiones estarán exentos del impuesto de matriculación.

2. Los vehículos corporativos están exentos del pago de impuestos de 170 euros al mes para los modelos BEV desde 2021 hasta 2025, y la carga de vehículos eléctricos en el lugar de trabajo está exenta del impuesto sobre la renta.

Francia

1. Los modelos eléctricos, híbridos, de GNC, de GLP y E85 están exentos de la totalidad o del 50 por ciento de los impuestos, y los modelos con motores totalmente eléctricos, de pila de combustible e híbridos enchufables (con una autonomía de 50 km o más) tienen impuestos reducidos enormemente.

2. Los vehículos empresariales que emiten menos de 60 g de dióxido de carbono por kilómetro (excepto los vehículos diésel) están exentos del impuesto sobre el dióxido de carbono.

3.La adquisición de vehículos eléctricos puros o de pila de combustible, si el precio de venta del vehículo no supera los 47.000 euros, las subvenciones para familias de usuarios individuales de 5.000 euros, las subvenciones para usuarios corporativos de 3.000 euros, si se trata de una sustitución, podrán basarse en el valor de las subvenciones del vehículo, hasta un máximo de 6.000 euros.

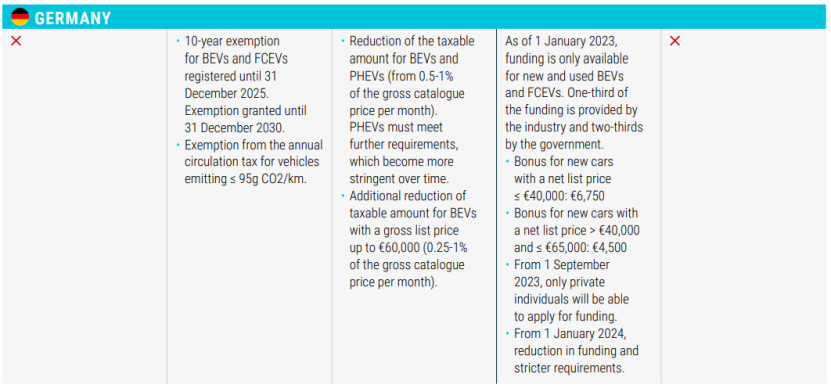

Alemania

1. Los vehículos eléctricos puros y los vehículos de pila de combustible de hidrógeno matriculados antes del 31 de diciembre de 2025 recibirán una desgravación fiscal de 10 años, hasta el 31 de diciembre de 2030.

2. Eximir del impuesto anual de circulación a los vehículos con emisiones de CO2 ≤95g/km.

3. Reducir el impuesto sobre la renta para los modelos BEV y PHEV.

4. Para el segmento de compra, los vehículos nuevos con un precio inferior a 40.000 € (ambos incluidos) recibirán una subvención de 6.750 €, y los vehículos nuevos con un precio entre 40.000 € y 65.000 € (ambos incluidos) recibirán una subvención de 4.500 €, que solo estará disponible para compradores individuales a partir del 1 de septiembre de 2023, y a partir del 1 de enero de 2024, la declaración será más estricta.

Grecia

1. Reducción del 75% en el impuesto de matriculación para vehículos híbridos enchufables (PHEV) con emisiones de CO2 de hasta 50 g/km; reducción del 50% en el impuesto de matriculación para vehículos híbridos enchufables (HEV) y PHEV con emisiones de CO2 ≥ 50 g/km.

2. Los modelos HEV con cilindrada ≤ 1.549 cc matriculados antes del 31 de octubre de 2010 están exentos del impuesto de circulación, mientras que los HEV con cilindrada ≥ 1.550 cc están sujetos a un impuesto de circulación del 60 %; los vehículos con emisiones de CO2 ≤ 90 g/km (NEDC) o 122 g/km (WLTP) están exentos del impuesto de circulación.

3. Los modelos BEV y PHEV con emisiones de CO2 ≤ 50 g/km (NEDC o WLTP) y precio neto de venta al público ≤ 40.000 euros están exentos del impuesto de clase preferente.

4. Para la compra del enlace, los vehículos eléctricos puros disfrutan del 30% del precio de venta neto del reembolso en efectivo, el límite superior es de 8.000 euros, si el final de su vida útil es de más de 10 años, o la edad del comprador es más de 29 años, debe pagar 1.000 euros adicionales; el taxi eléctrico puro disfruta del 40% del precio de venta neto del reembolso en efectivo, el límite superior de 17.500 euros, el desguace de taxis antiguos debe pagar 5.000 euros adicionales.

Hungría

1. Los vehículos eléctricos (BEV) y los vehículos híbridos enchufables (PHEV) son elegibles para la exención de impuestos.

2. A partir del 15 de junio de 2020, el precio total de los vehículos eléctricos de 32.000 euros se subvenciona en 7.350 euros y el precio de venta entre 32.000 y 44.000 euros se subvenciona en 1.500 euros.

Irlanda

1. Reducción de 5.000 euros para vehículos eléctricos puros con un precio de venta no superior a 40.000 euros, los que superen los 50.000 euros no tendrán derecho a la política de reducción.

2. No se aplica ningún impuesto NOx a los vehículos eléctricos.

3. Para usuarios individuales, la tarifa mínima de los vehículos eléctricos puros (120 euros al año), las emisiones de CO2 ≤ 50 g/km Los modelos PHEV, reducen la tarifa (140 euros al año).

Italia

1. Para los usuarios individuales, los vehículos eléctricos puros están exentos de impuestos durante 5 años a partir de la fecha de su primer uso y, una vez transcurrido este periodo, se aplica el 25 % del impuesto a los vehículos de gasolina equivalentes; los modelos HEV están sujetos a un tipo impositivo mínimo (2,58 €/kW).

2. Para el segmento de compra, los modelos BEV y PHEV con un precio ≤ 35.000 euros (IVA incluido) y emisiones de CO2 ≤ 20 g/km están subvencionados con 3.000 euros; los modelos BEV y PHEV con un precio ≤ 45.000 euros (IVA incluido) y emisiones de CO2 entre 21 y 60 g/km están subvencionados con 2.000 euros;

3. Los clientes locales recibirán un descuento del 80 por ciento en el precio de compra e instalación de la infraestructura habilitada para la carga de vehículos eléctricos, hasta un máximo de 1.500 euros.

Letonia

1.Los modelos BEV están exentos del pago de la tasa de matriculación de primera matriculación y disfrutan de un impuesto mínimo de 10 euros.

Luxemburgo 1. Solo se aplica un impuesto administrativo del 50% a los vehículos eléctricos.

2. Para los usuarios individuales, los vehículos de cero emisiones disfrutan de la tarifa más baja de 30 euros al año.

3. Para vehículos corporativos, una subvención mensual del 0,5-1,8% en función de las emisiones de CO2.

4. Para la adquisición del enlace, los modelos BEV con más de 18kWh (incluidos) subvención de 8.000 euros, los modelos 18kWh subvención de 3.000 euros; los modelos PHEV por kilómetro de emisiones de dióxido de carbono ≤ 50g subvención de 2.500 euros.

Malta

1. Para los usuarios individuales, los vehículos con emisiones de CO2 ≤ 100 g por kilómetro disfrutan del tipo impositivo más bajo.

2. La compra del enlace, modelos eléctricos puros subvenciones personales entre 11.000 euros y 20.000 euros.

Países Bajos

1. Para los usuarios individuales, los vehículos de cero emisiones están exentos de impuestos y los vehículos PHEV están sujetos a una tarifa del 50%.

2. Usuarios corporativos, tipo impositivo mínimo del 16% para vehículos de cero emisiones, el impuesto máximo para vehículos eléctricos puros no supera los 30.000 euros y no hay restricciones para los vehículos de pila de combustible.

Polonia

1. Ningún impuesto a los vehículos eléctricos puros, y ningún impuesto a los PHEV de menos de 2000 cc a finales de 2029.

2. Para compradores individuales y corporativos, está disponible un subsidio de hasta 27.000 PLN para modelos EV puros y vehículos de pila de combustible comprados dentro de 225.000 PLN.

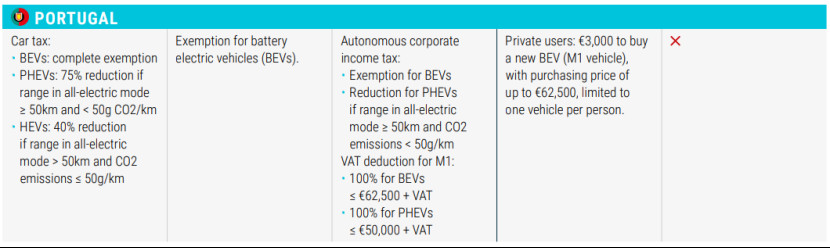

Portugal

1. Los modelos BEV están exentos de impuestos; los modelos PHEV con autonomía eléctrica pura ≥50 km y emisiones de CO2<50g>Con un kilometraje de 50 km y unas emisiones de CO2 ≤ 50 g/km se obtiene una reducción de impuestos del 40 %.

2. Los usuarios particulares podrán adquirir vehículos eléctricos puros de la categoría M1 con un precio máximo de 62.500 euros y subvenciones de 3.000 euros, limitadas a una sola unidad.

Eslovaquia

1. Los vehículos eléctricos puros están exentos de impuestos, mientras que los vehículos de pila de combustible y los vehículos híbridos están sujetos a un impuesto del 50 por ciento.

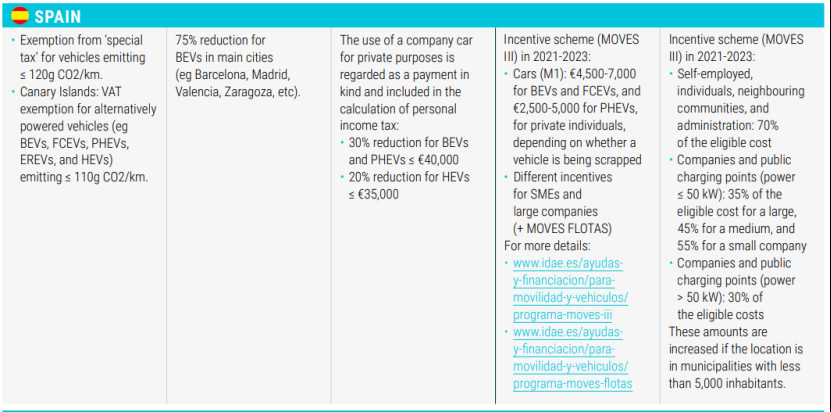

España

1. Exención del "impuesto especial" para vehículos con emisiones de CO2 ≤ 120 g/km, y exención del IVA en Canarias para vehículos de propulsión alternativa (p. ej., vehículos eléctricos, vehículos de motor de combustión interna, vehículos eléctricos híbridos enchufables, vehículos eléctricos de combustión interna y vehículos eléctricos híbridos) con emisiones de CO2 ≤ 110 g/km.

2. Para los usuarios individuales, una reducción del 75 por ciento en los impuestos sobre los vehículos eléctricos puros en las grandes ciudades como Barcelona, Madrid, Valencia y Zaragoza.

3. Para los usuarios corporativos, los vehículos eléctricos de batería y los vehículos híbridos enchufables con un precio inferior a 40.000 euros (ambos incluidos) están sujetos a una reducción del 30% en el impuesto sobre la renta de las personas físicas; los vehículos híbridos de batería con un precio inferior a 35.000 euros (ambos incluidos) están sujetos a una reducción del 20%.

Suecia

1. Impuesto de circulación más bajo (360 coronas suecas) para vehículos de cero emisiones y PHEV entre usuarios individuales.

2. Reducción de impuestos del 50 por ciento (hasta 15.000 coronas suecas) para cajas de carga de vehículos eléctricos domésticos y un subsidio de 1.000 millones de dólares para la instalación de equipos de carga de CA para residentes de edificios de apartamentos.

Islandia

1. Reducción y exención del IVA para modelos BEV y HEV en el punto de compra, sin IVA sobre el precio de venta al público hasta 36.000 euros, IVA completo además.

2. Exención del IVA para estaciones de recarga e instalación de estaciones de recarga.

Suiza

1. Los vehículos eléctricos están exentos del impuesto de circulación.

2. Para los usuarios individuales y corporativos, cada cantón reduce o exime el impuesto de transporte por un período de tiempo determinado en función del consumo de combustible (CO2/km).

Reino Unido

1. Tipo impositivo reducido para vehículos eléctricos y vehículos con emisiones de CO2 inferiores a 75 g/km.

Hora de publicación: 24 de julio de 2023